Europa will im Kampf gegen den Klimawandel eine Vorreiter-Rolle übernehmen und massive Investitionen in die ökologische Erneuerung unserer Volkswirtschaften fördern. Doch was ist unter diesen Aspekten förderungswürdig? Die Europäische Union arbeitet bereits seit einigen Jahren an einer Richtlinie, die ein gemeinsames Verständnis dafür schaffen soll, was wir unter grünen Investitionen verstehen wollen. Diese sogenannte Taxonomie ist aber durchaus umstritten, weil deutlich wird, dass die unterschiedlichen Länder bzw. deren Bevölkerungen teilweise sehr unterschiedliche Wertvorstellungen haben. Das schillerndste Beispiel ist die Haltung zur Atomkraft: Während man in Frankreich die Atomkraft wegen der geringen CO² Emissionen als besonders klimafreundlich und damit als nachhaltig einstuft, wird in Deutschland diese Form der Energieerzeugung wegen der Entsorgungsproblematik des Atommülls und der Restrisiken der Anlagen abgelehnt.

Magisches Viereck

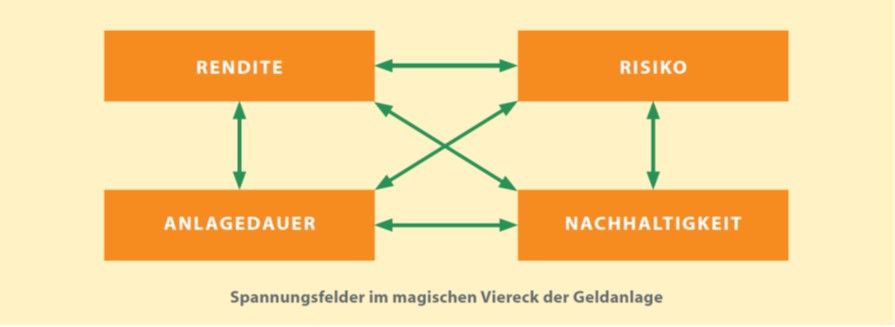

Auch wenn die Regulierung in den kommenden Jahren zunehmend die Standards setzen wird: Die Berücksichtigung von gesellschaftlichen Aspekten bei der Geldanlage kann auch in Zukunft auf vielfältige Weise erfolgen. Dabei ist die Nachhaltigkeit nur ein Teilziel einer maßgeschneiderten Anlagestrategie, wie das nachstehende magische Viereck der Geldanlage verdeutlicht.

Die meisten Anleger:innen verfolgen auch oder sogar vorwiegend wirtschaftliche Ziele mit ihren Investitionen, daher wächst der Anspruch ungemein, wenn die 4 Eckpunkte einer guten Anlagestrategie (das magische Viereck) in ein sinnvolles Gleichgewicht gebracht werden sollen.

Unser Nachhaltigkeitsansatz steht damit in dem Spannungsfeld, einerseits eine breite Risikostreuung zu ermöglichen und zugleich ein möglichst breites Spektrum an Wertvorstellungen und Anlagestrategien abzudecken.

ESG Kriterien: Vermeiden und Fördern

Während die Taxonomie der EU überwiegend auf Klimaschutz fokussiert ist, greifen wir auf einen breiteren Ansatz zurück, der den Begriff der Nachhaltigkeit anhand von drei verschiedenen Zielen beschreibt, die im Fachjargon mit E S G abgekürzt werden:

E: Steht für Umweltziele, also z.B. dem Klimaschutz oder dem Schutz der natürlichen Flora und Fauna.

S: Repräsentiert soziale Ziele wie den Schutz der Menschrechte, Gesundheit oder Bildung.

G: Bedeutet verantwortliche Unternehmensführung (Governance).

Bei Governance geht es darum, die Unternehmen auszuwählen, die in ihrer jeweiligen Branche bestmöglich agieren, nicht nur in Bezug auf ökologisches oder soziales Verhalten, sondern auch in Bezug auf die Einhaltung rechtlicher Bestimmungen und unternehmerische Fairness. So kann man über Ratings die jeweils besten einer Branche als ESG Vorreiter identifizieren oder umgekehrt die ESG Nachzügler aussortieren.

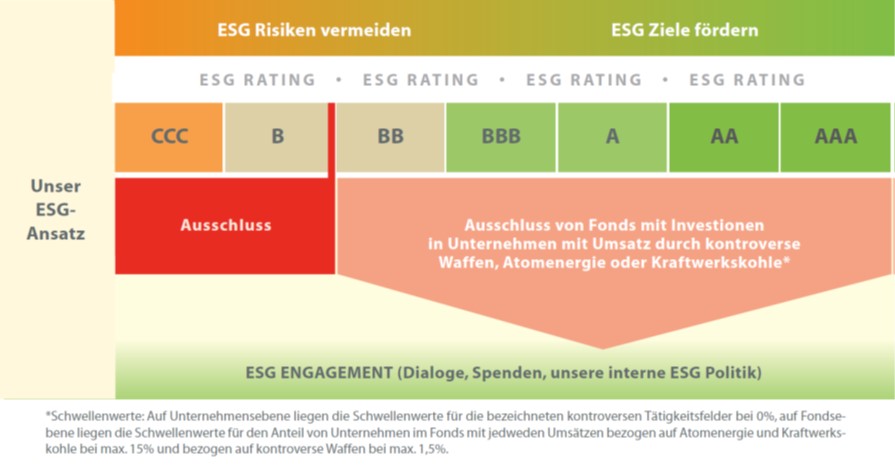

Einzelne Anlagen, wie z.B. Aktien aber auch offene Investmentfonds kann man also im Hinblick auf deren ESG Qualitäten gezielt analysieren. Dabei unterscheidet man zwischen einer Risikoorientierten Analyse und einer Wirkungsorientierten Analyse. Die nachstehende Graphik verdeutlicht die verschiedenen Blinkwinkel:

Analysiert man die vielen tausend Unternehmen, in die wir über die Kapitalmärkte investieren könnten, wird deutlich, dass es wirklich nur sehr wenige Firmen gibt, die eindeutig eine positive Nachhaltigkeitswirkung erzielen können. Diese Firmen sind zudem oft hoch bewertet und damit für Investoren entsprechend finanziell riskant. Doch auch der ESG Ansatz der Risikovermeidung hat seine Tücken: Wie sollen wir mit Unternehmen umgehen, die zwar ökologisch sinnvolle Geschäftsmodelle haben, sich allerdings in den Geschäftspraktiken teilweise rüpelhaft verhalten?

Ausschluss über Rating

Um den Investoren diese schwierigen Abwägungen abzunehmen, haben sich spezielle Nachhaltigkeitsratingagenturen am Markt etabliert. Einer der Marktführer ist der globale Daten- und Researchanbieter MSCI. Mit über 140 verschiedenen Kriterien aus den Bereichen Umwelt, Soziales und Governance werden über 300.000 Unternehmen sowie Wertpapiere analysiert und über ein Kennzahlensystem bewertet. Ein schlechtes Rating zeigt an, dass die ESG Risiken überwiegen, ein gutes Rating ist eine Indikation für eine positive Nachhaltigkeitswirkung des Unternehmens. Das Rating von MSCI ist in 7 Bewertungsklassen aufgeteilt, wobei die letzten beiden Klassen CCC und B das höchste ESG Risiko abbilden. In den Klassen AAA bzw. AA sind die Unternehmen zu finden sind, die ESG Ziele bestmöglich in ihre Unternehmensstrategie integriert haben. Diese Unternehmen sind damit in Bezug auf ESG Risiken auch resilienter.

Mit der gleichen Methodik können auch Investmentfonds bewertet werden, die ja gleich in eine Vielzahl von Unternehmen investieren. Hier werden die Ratingpunkte der Unternehmen, in die der Fonds aktuell investiert ist, zu einem Gesamtrating verdichtet. Unser Nachhaltigkeitsansatz ist im Kern risikoorientiert. Wir nutzen daher die Ratings von MSCI, um Fonds mit einem Rating von B oder schlechter auszuschließen. Bei vergleichbarer Rendite bevorzugen wir zudem Fonds mit einem höheren Nachhaltigkeitsrating.

Ausschluss von kontroversen Geschäftsfeldern

Zusätzlich durchleuchten wir unsere Fonds im Hinblick auf Beteiligung an Unternehmen mit jedweden Umsatz- oder Beteiligungsbezügen zu kontroversen Waffen, Atomenergie oder Kraftwerkskohle. Wenn solche Unternehmensbeteiligungen mehr als jeweils 15% (1,5% bei kontroversen Waffen) im Fonds ausmachen, sind diese Fonds für uns auch dann nicht investierbar, wenn der Fonds insgesamt ein gutes Rating hat.

Nicht alle Fonds sind immer über ein Rating abgedeckt. Sofern eine manuelle Prüfung des Fonds durch unsere Experten keine Beanstandungen aufweist, kann auch in solche Fonds investiert werden. Allerdings ist der Anteil der Fonds, die nicht über ein Rating abgedeckt werden und solcher Fonds, die sich in einem Engagementprozess befinden (s.u.) auf insgesamt maximal 49% des investierten Portfolios begrenzt. So sind mindestens 51% unserer Anlagen mindestens konform mit unseren Nachhaltigkeitskriterien.

ESG Engagement

Mit dieser Vorgehensweise reduzieren wir die ESG Risiken für unsere Anleger:innen, ohne die wirtschaftlichen Anlageziele systematisch zu belasten. Allerdings erzielt diese rein risikoorientierte Strategie in Bezug auf die Nachhaltigkeitsziele und die Unternehmenswelt nur eine geringe Wirkung. Dies entspricht nicht unserem eigenen Anspruch und auch nicht dem vieler unserer Kund:innen. Darum ergänzen wir unseren Ansatz um unser ESG Engagement. Darunter verstehen wir u.a. Spenden an gemeinnützige Organisationen, unsere unternehmensinterne Ausrichtung auf ESG Ziele und auch Dialoge mit Unternehmen oder Fondsmanagern zu Verbesserungspotenzial bei Nachhaltigkeitsthemen. So sprechen wir mit den Fondmanagern, um ggf. kontroverse Investitionen abzubauen, falls diese über den Schwellenwerten unserer Ausschlußkriterien liegen.

Dieses Instrumentarium können wir als vergleichsweise kleiner Marktteilnehmer natürlich nur sehr punktuell und mit Hilfe weiterer Partner umsetzen. Wir sind daher in diversen Verbänden und Vereinen tätig, um den gesellschaftlichen Hebel unserer Investitionen zu verbessern. Zudem verwenden wir einen festen Bestandteil unserer Erträge aus dem Investmentbereich ein, um mit Spenden die Folgen gesellschaftlicher Fehlentwicklungen zu verringern. Nicht zuletzt sehen wir auch in unserer eigenen Unternehmensorganisation einen Hebel, um „besseres unternehmerisches Wirtschaften“ vorzuleben.

So führen wir die einzelnen Firmen unserer kleinen Gruppe unter dem Dach einer selbstorganisierten, gemeinwohlorientierten Genossenschaft zusammen. Mit dieser Weiterentwicklung unserer Organisation wollen wir unter Beweis stellen, dass ein Unternehmen auch unter der Zielsetzung „Gemeinwohlorientierung“ statt „Gewinnmaximierung“ erfolgreich wirtschaften kann.

Details zu unserem Engagement, insbesondere auch im Bereich von den Spenden finden Sie auf der Webseite unseres Schwesterunternehmens GOOD GROWTH INSTITUT für globale Vermögensentwicklung unter der Rubrik Nachhaltigkeit.

Fazit:

Die EU-Taxonomie ist ein Teil des Instrumentenkastens, mit dem die Europäische Union Investitionen in grüne Technologien und in die Bewältigung des Klimawandels lenken will. Dieses Werkzeug ist aktuell noch nicht ausgereift und deckt nur einen Teil der Bedürfnisse ab, die Geldanleger:innen haben, wenn sie mit gutem Gewissen investieren wollen. Ein Ratingsystem in Kombination mit transparenten Ausschlussprinzipien bietet aktuell die besten Möglichkeiten, um ein breites Spektrum an Nachhaltigkeitskriterien in den Investitionsentscheidungsprozess einfließen zu lassen.

Gern stehen wir Ihnen für Rückfragen zur Verfügung.

Ihr Ansprechpartner zu diesem Thema:

Wichtiger rechtlicher Hinweis – zum Öffnen bitte anklicken

Bei diesem Dokument handelt es sich um eine Kundeninformation („KI“) im Sinne des Wertpapierhandelsgesetzes, die „KI“ richtet sich an natürliche und juristische Personen mit gewöhnlichem Aufenthalt bzw. Sitz in Deutschland und wird ausschließlich zu Informationszwecken eingesetzt.

Diese „KI“ kann eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen und begründet weder einen Vertrag noch irgendeine anderweitige Verpflichtung oder stellt ein irgendwie geartetes Vertragsangebot dar. Ferner stellen die Inhalte weder eine Anlageberatung, eine individuelle Anlageempfehlung, eine Einladung zur Zeichnung von Wertpapieren oder eine Willenserklärung oder Aufforderung zum Vertragsschluss über ein Geschäft in Finanzinstrumenten dar. Auch wurde Sie nicht mit der Absicht verfasst, einen rechtlichen oder steuerlichen Rat zu geben. Die steuerliche Behandlung von Transaktionen ist von den persönlichen Verhältnissen des jeweiligen Kunden abhängig und evtl. künftigen Änderungen unterworfen. Die individuellen Verhältnisse des Empfängers (u.a. die wirtschaftliche und finanzielle Situation) wurden im Rahmen der Erstellung der „KI“ nicht berücksichtigt.

Eine Anlage in erwähnte Finanzinstrumente/Anlagestrategie/Finanzdienstleistung beinhaltet gewisse produktspezifische Risiken – z.B. Markt- oder Branchenrisiken, das Währungs-, Ausfall-, Liquiditäts-, Zins- und Bonitätsrisiko – und ist nicht für alle Anleger geeignet. Daher sollten mögliche Interessenten eine Investitionsentscheidung erst nach einem ausführlichen Anlageberatungsgespräch durch einen registrierten Anlageberater und nach Konsultation aller zur Verfügung stehenden Informationsquellen treffen.

Wertentwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen. Empfehlungen und Prognosen stellen unverbindliche Werturteile über zukünftiges Geschehen dar, sie können sich daher bzgl. der zukünftigen Entwicklung eines Produkts als unzutreffend erweisen. Die aufgeführten Informationen beziehen sich ausschließlich auf den Zeitpunkt der Erstellung dieser „KI“, eine Garantie für die Aktualität und fortgeltende Richtigkeit kann nicht übernommen werden.

Der vorstehende Inhalt gibt ausschließlich die Meinungen des Verfassers wieder, eine Änderung dieser Meinung ist jederzeit möglich, ohne dass es publiziert wird. Die vorliegende „KI“ ist urheberrechtlich geschützt, jede Vervielfältigung und die gewerbliche Verwendung sind nicht gestattet.

Stand: 23.01.2024

Herausgeber: GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.